近期,在港口動力煤現貨價跌破大型煤企的月度長協價后,市場煤銷售回暖,價格表現出抗跌性,配合產地煤礦安全生產綜合督查工作和大秦線秋季檢修的啟動,動力煤期貨主力合約價格連續反彈,日K線向上觸及布林通道上軌。預計短期內動力煤市場供需緊平衡,煤價維持堅挺。然而,動力煤需求難以與供給形成共振,煤價反彈得越高,遇到的阻力也將越大。

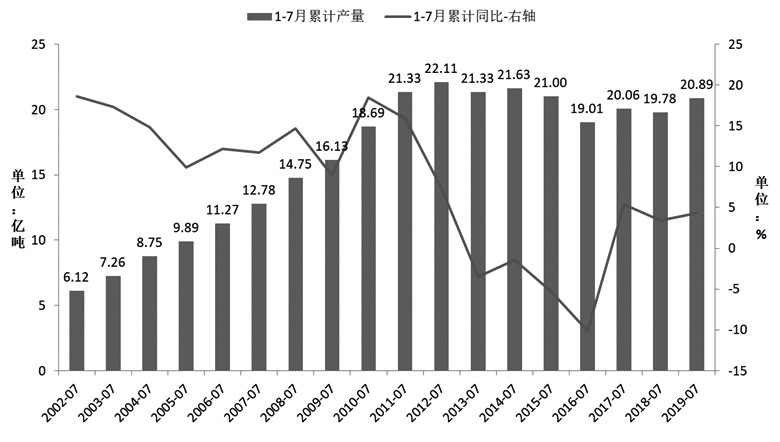

圖為歷年截至7月底的累計原煤產量及同比增速

圖為動力煤期貨1911合約日線

圖為5500大卡動力煤長協與現貨價格對比

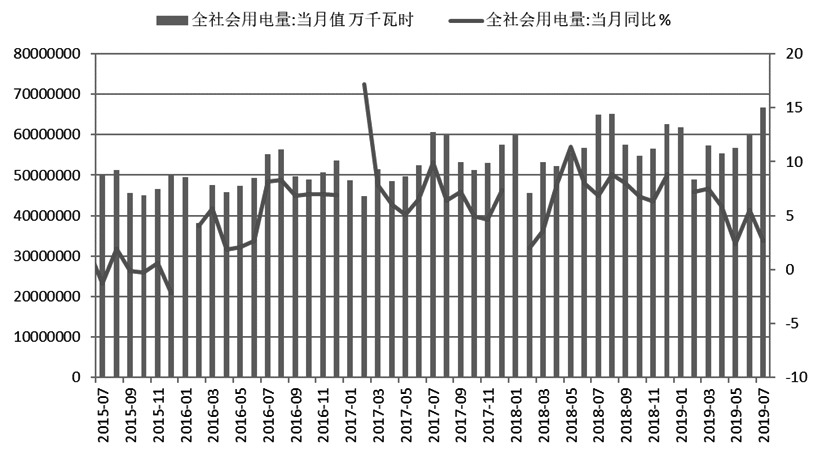

圖為全社會用電量當月值及同比增速

A 保供能力大增

在超額完成8億噸去產能任務目標的背景下,煤炭行業的供給側結構性改革已經全面轉入結構性去產能、系統性優產能的新階段。加快煤炭產能置換、增加先進煤炭產能、擴大優質增量供給的工作,在2018年初見成效,國家能源局統計2018年年底全國生產煤礦產能較2017年年底增加了約2億噸至35.3億噸,在建產能維持在10.3億噸的高位。

今年,國家能源局和國家發改委進一步加快核準批復已承擔產能置換任務、具備安全條件的優質產能項目,據不完全統計,目前累計核準批復了至少1.6億噸的新建煤礦產能項目。由此來看,2019年全國生產及在建的煤礦產能大概率繼續增加。

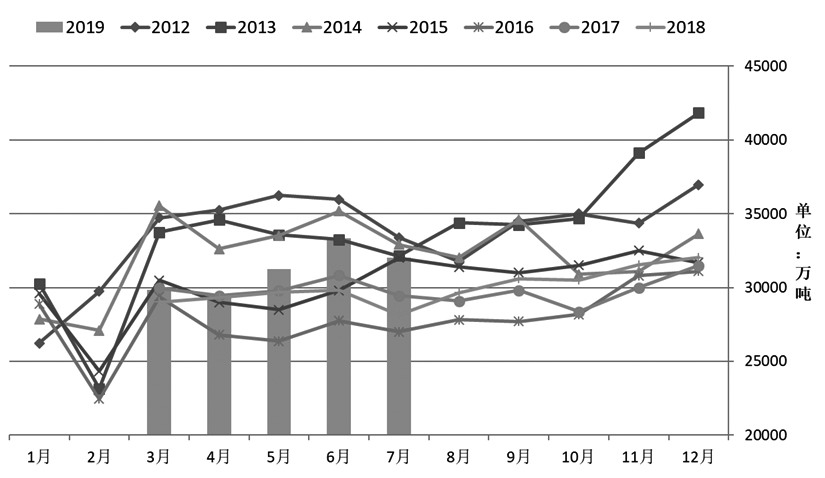

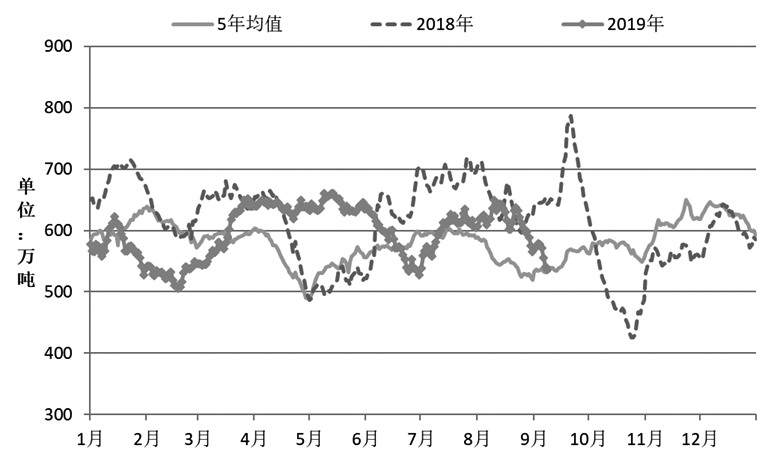

除了產能穩步增加外,今年我國原煤產量也錄得正增長。雖然年初陜西神木礦難事故曾導致陜西和內蒙古部分煤礦停產,但從5月開始,全國原煤產量明顯增加。今年5、6、7月,我國單月原煤產量連續3個月超過3億噸,為2015年之后較為罕見的現象。截至7月底,我國累計生產原煤20.89億噸,創2016年同期以來的新高,累計同比增幅為4.3%。從8月重點煤礦的生產情況來推測,8月全國原煤產量有望繼續增長。

不過,受國慶假期綜合因素制約,9—10月原煤產量環比可能出現下滑,這正是短期內支撐動力煤價格止跌企穩的重要因素。一方面,國家煤礦安監局8月7日下發通知稱,8月下旬至9月底開展煤礦安全生產綜合督查,以優異的成績迎接新中國成立70周年。另一方面,環保督察工作已經在三西地區展開,高壓態勢預計將持續至國慶假期結束后。

雖然10月上旬之前動力煤市場供給端的利多題材相對豐富,容易刺激市場看漲情緒,但是根據季節性規律,每年11—12月的原煤產量一般都是一年當中最高的,在當前國內先進煤礦產能穩步增加的情況下,今年11—12月的原煤產量增長可期。因此,對于動力煤期貨1911和2001合約來說,供給壓力還是比較大的。

圖為我國原煤單月產量

B 外運能力提升

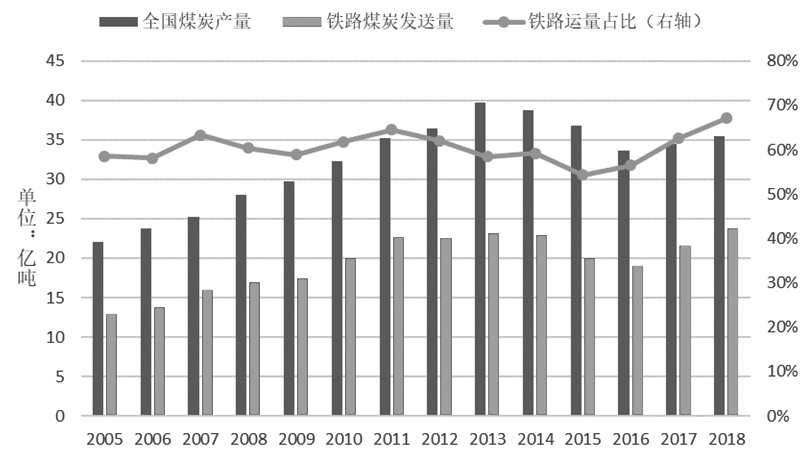

基于我國煤炭主產區與主銷區分布不均衡的特點,煤炭運輸能力和運輸成本一直是影響下游煤價波動的重要因素。煤炭行業實施供給側結構性改革之后,全國煤炭產能愈發向三西地區集中,煤炭調運量更加龐大,煤炭外運能力對于煤價的影響也更為重要。近年來,根據打贏藍天保衛戰三年行動計劃的總體要求,煤炭運輸“公轉鐵”加速推進,鐵路運輸在我國煤炭運輸總量中的占比越來越大,這對鐵路煤炭運輸能力提出更高的要求。

我國的煤炭運輸方式一般以鐵水聯運為主,公路運輸為輔。“西煤東運”的鐵路運輸通道相對多一些,主要是從山西發起、運往環渤海港口,陜西和內蒙古的煤炭鐵路外運能力相對不足,對公路運輸的依賴更大;但“北煤南運”的鐵路直達能力不足,主要依靠海運,從環渤海港口發往南方港口,這對很多南方內陸電廠來說并不“友好”,煤炭短倒成本較高,而且間接增加了“西煤東運”運輸通道的負擔,容易暴露運力不足的風險。

好在我國煤炭鐵路運輸通道持續擴能,南北向鐵路直達能力實現重大突破,東西向鐵路通道能力不斷提升,對于增大三西地區煤炭外運能力、降低動力煤綜合成本意義非凡。今年10月1日,浩吉鐵路(曾用名蒙華鐵路)將全線建成開通,首年開通增運目標4000萬噸,2020年至少達到6000萬噸,之后將迅速達到1億噸以上規模。這是我國目前最長運煤專線和“北煤南運”新的戰略大通道,線路全長1837公里,規劃設計輸送能力為2億噸/年,北起內蒙古浩勒報吉站,經陜西省、山西省、河南省、湖北省、湖南省,終點到達江西省吉安市。此外,浩吉鐵路的重要支線——靖神鐵路也將于9月30日開通,便于陜北地區優質煤炭資源東出南下。

《煤炭工業發展“十三五”規劃》預計“十三五”期間,煤炭鐵路運力總體寬松,到2020年,全國煤炭鐵路運輸總需求約26億—28億噸。考慮到鐵路、港口及生產、消費等環節的不均衡性,需要鐵路運力30億—33億噸。鐵路規劃煤炭運力36億噸,可以滿足“北煤南運、西煤東調”的煤炭運輸需求。受益于外運能力的提升,動力煤港口價格與坑口價格之間的聯動性將更加緊密,因運輸瓶頸導致港口煤價格強于產地的現象將減少。

圖為我國鐵路煤炭發運量在煤炭產量中的比重

因此,當國慶假期結束后動力煤產量恢復快速增長之際,運輸能力的提升和運輸成本的下降也將成為利空動力煤期貨1911和2001等遠月合約價格的共振因素。

C 需求增速放緩

在剛剛結束的夏季用煤高峰期,由于總體上降雨天氣持續更長,而高溫天氣持續時間相對往年偏短,所以這一方面拉高了非化石能源發電量增速,另一方面拉低了全社會用電量增速,導致動力煤價格在旺季反而弱勢運行。

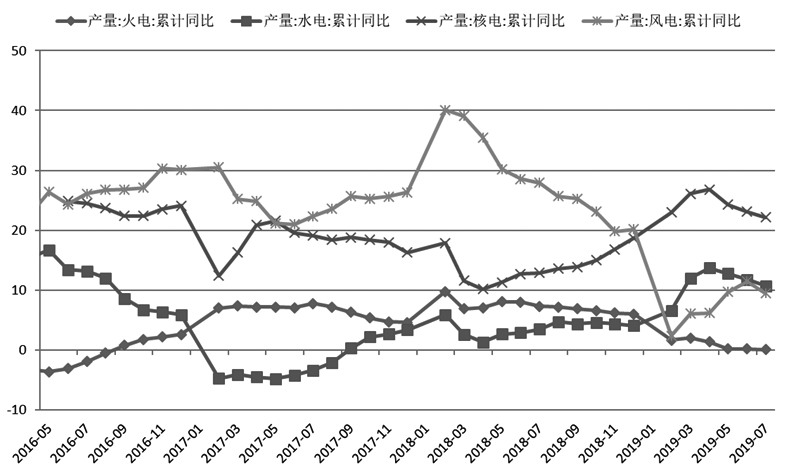

圖為不同電力裝機的發電量累計同比增速

7月我國全社會用電量當月同比僅增長2.7%,增速同比下降4.1個百分點。據國家電網有限公司電力供需研究實驗室測算,7月全國降溫電量同比減少9.5%,降幅同比擴大,占全社會用電量的比重有所降低;氣溫因素拉低全社會用電量增長1.6個百分點,經濟因素拉動全社會用電量增長4.3個百分點。

7月全國發電量同比增長0.6%,增速同比下降5.1個百分點。其中,火力發電量同比下滑1.6%,水力發電量同比增長6.3%,核能發電量同比增長18.2%,風力發電量同比下滑10.8%,太陽能發電量同比增長13.2%。

進入9月,我國大部分地區的氣溫明顯回落,35℃以上的高溫天氣僅局限在少數地區,持續時間也不會很長。隨著氣溫回落,在下一個冬季用煤高峰期到來之前,火電廠的日均耗煤量將顯著回落。

即便不考慮季節性規律和天氣因素,今年我國動力煤需求增速放緩也是不爭的事實。今年,全球及中國經濟下行壓力進一步加大,尤其是制造業增速下滑明顯,對能源需求來說負面影響更大。同時,我國能源消費結構加速調整,非化石能源消費占比穩步提升。

國家能源局的統計數據顯示,今年1—7月,我國全社會用電量累計同比增速僅4.62%,較去年同期回落4.37個百分點。其中,工業用電量累計同比增速低至2.6%,較去年同期回落4.4個百分點,而且工業用電量增速低于全社會用電量增速的現象從我國經濟下行壓力增大以來已經持續了較長一段時間。

2018年,煤炭在我國能源消費總量中的占比降至59%,距離能源發展“十三五”規劃要求的58%,已經相去不遠。2011年以來,火電在全國總發電量中的比重一直在降,根據今年前7個月的發電量數據計算,火電在全國總發電量中的占比已經降至72%。今年1—7月,全國火力發電量同比幾乎沒有增長,而水力發電量累計同比增長10.7%,核能發電量累計同比增長22.2%,風力發電量累計同比增長5.1%,太陽能發電量累計同比增長12.1%。

因此,盡管供給端的擾動可能短暫推高動力煤價格,但是動力煤需求增速放緩的事實會導致下游需求彈性增大,高價難以向下游傳導,這反而成為抑制需求的理由。

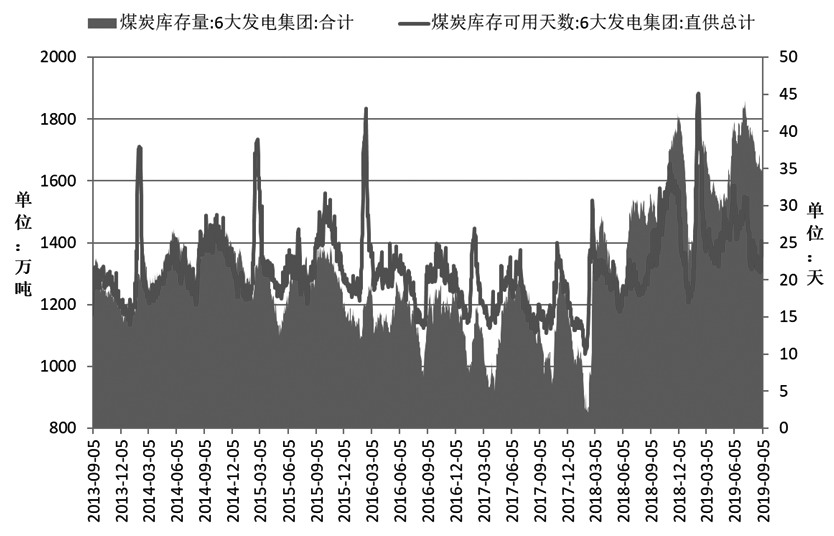

D去庫難度較大

經過7—8月的消耗,沿海地區電廠的動力煤庫存環比有所下降,恰逢市場煤價格偏低,部分電廠淡季補庫,推動沿海煤炭運價回升,這亦成為市場看漲短期煤價的理由之一。近期,環渤海港口的煤炭庫存降幅有所加快,驗證了下游采購的回暖。截至9月5日,秦皇島港煤炭庫存降至571萬噸,基本回到7月初迎峰度夏啟動時候的水平。此外,今年大秦線秋季檢修提前至9月15日—10月9日,相比往年秋季檢修來說,啟動時間提前了15天,持續時間增加了5天左右。預計9—10月,環渤海港口動力煤現貨供需出現緊平衡的概率較大。

不過,與往年同期相比,下游電廠的動力煤庫存仍然處于相對高位,而中長期動力煤需求又難言樂觀,動力煤去庫難度依然較大,補庫行為很難長時間維持,一旦補庫結束,動力煤價格恐將承壓回落。

截至2019年9月5日,沿海地區主要發電集團煤炭庫存量由7月初的1800萬噸以上降至1631萬噸,庫存可用天數由30天左右降至24天左右。這樣的庫存狀態與2018年同期大致持平,但普遍高于2017年及之前的庫存水平。

圖為秦皇島港煤炭庫存

綜上所述,當前我國動力煤市場中長期的基本面格局依然是煤炭消費增速放緩、優質煤炭增量供給擴大,疊加煤炭外運能力的顯著提升,煤炭供給能力將更有保障,因此動力煤價格下跌將是主要趨勢。短期內的安全、環保督察提振市場看漲情緒,但供給端的利好題材“獨木難支”,預計動力煤價格反彈幅度較為有限,尤其是淡季補庫行為結束后,將是逢高沽空期貨遠月合約的機會。

圖為沿海地區主要發電集團的煤炭庫存